一、2018年中国货币供应量分析

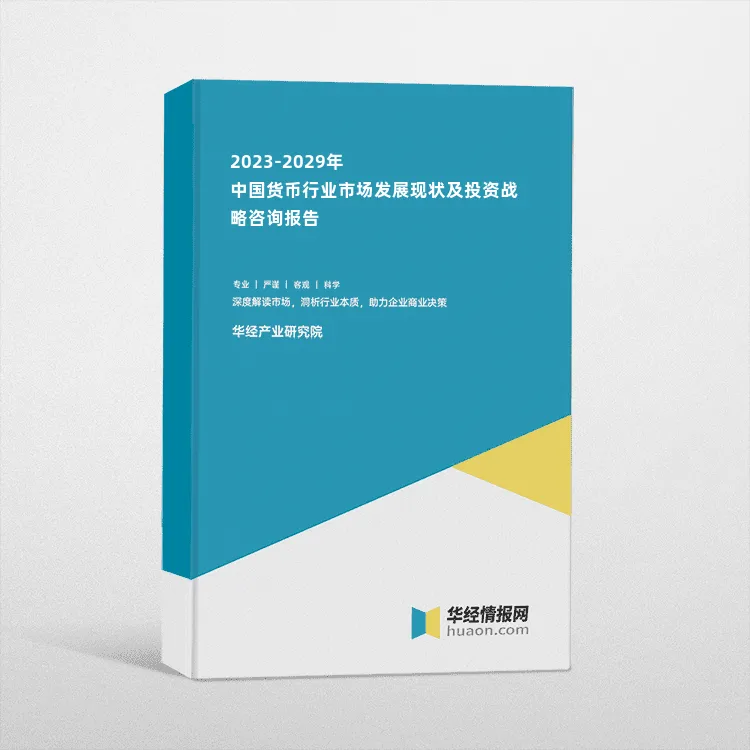

2018年8月中国货币和准货币(M2)供应量期末值为1788700亿元,同比增长8.2%;2017年中国货币和准货币(M2)供应量期末值为1676769亿元,同比增长8.2%。

2010-2018年中国货币和准货币(M2)供应量期末值及增速

数据来源:国家统计局,华经产业研究院

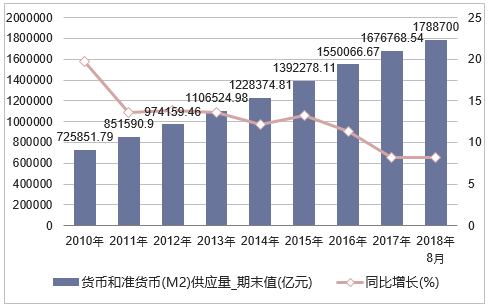

近一年中国货币和准货币(M2)供应量期末值及增速

数据来源:国家统计局,华经产业研究院

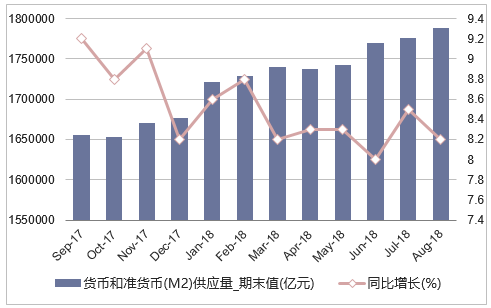

2018年8月中国货币(M1)供应量期末值为538300亿元,同比增长3.9%,2017年中国货币(M1)供应量期末值为543790.2亿元,同比增长11.8%。

2010-2018年中国货币(M1)供应量期末值及增速

数据来源:国家统计局,华经产业研究院

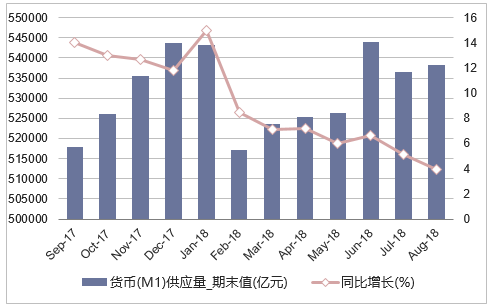

近一年中国货币(M1)供应量期末值及增速

数据来源:国家统计局,华经产业研究院

2018年8月中国流通中现金(M0)供应量为69800亿元,同比增长3.3%,2017年中国流通中现金(M0)供应量为70645.6亿元,同比增长3.4%。

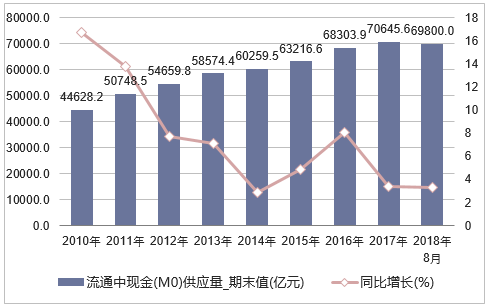

2010-2018年中国流通中现金(M0)供应量期末值及增速

数据来源:国家统计局,华经产业研究院

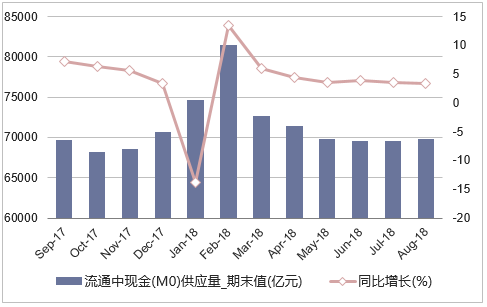

2018年中国流通中现金(M0)供应量期末值及增速

数据来源:国家统计局,华经产业研究院

二、下半年实施稳健货币政策

8月1日上午,人民银行召开2018年下半年工作电视会议。会议认为,2018年以来,人民银行系统深入学习贯彻习近平新时代中国特色社会主义思想和党的十九大精神,按照党中央、国务院统一部署,坚持稳中求进工作总基调,贯彻新发展理念,落实高质量发展要求,以供给侧结构性改革为主线,保持货币政策稳健中性,打好防范化解重大金融风险攻坚战,大力推进金融改革开放,为支持实体经济发展、结构性去杠杆和防控金融风险发挥了重要作用。

1、货币政策既保持定力,又加强预调微调,实现流动性合理充裕。深化小微企业金融服务,缓解小微企业融资难融资贵。积极引导和稳定市场预期。

2、深化金融改革开放。制定进一步扩大金融业对外开放的路线图和时间表,宣布了一系列具体措施。进一步深化利率和汇率市场化改革。加快债券市场开放发展。支持自贸区、粵港澳大湾区跨境人民币业务创新,有序推进资本项目可兑换。

3、打好防控金融风险攻坚战,切实维护金融稳定。做好金融委办公室有关工作,强化监管协调,积极稳妥处置重点金融风险。

4、进一步提升金融服务水平。深化“放管服”改革、金融业综合统计、调查研究、支付清算、人民币发行管理、经理国库、征信管理和征信服务、金融消费权益保护、普惠金融等工作再上新台阶。

5、人民银行系统干部队伍建设、内部管理等各项工作取得新进展。

三、美联储加息对我国的影响分析

1、跨境资本可能再次外流。2017年三季度以来,我国跨境资本流动形势出现好转。非储备性质的金融账户由逆转顺,银行代客结售汇和涉外收付款也全部转为顺差,结汇率也超过了售汇率。美联储再次加息后,叠加缩表和减税措施,美元将继续处于牛市周期,美元资产收益率上升,我国境内逐利资金和热钱将流出,资本外流形势将再次显现。

2、将加大人民币汇率波动,人民币短期仍有调整压力。根据传统的利率平价理论,两国利率的差额等于远期兑换率与现货兑换率之间的差额。在两国利率存在差异的情况下,资金将流向高利率国以赚取利差,但由于牵扯到不同国家,还要考虑汇率变动风险。这是传统利率平价理论并没有考虑预期的作用,实际上,利率调整预期也会影响该作用渠道。当一种货币有升值预期时会打破原有的汇率平衡格局,资金也将向该国流动从而导致该种货币的现汇汇率上升。

3、国内资本市场价格承压。美联储加息将导致我国跨境资本外流加剧,跨境资本流动中的很大比重是热钱和短期流动资本,主要以套利投机为目的。这部分资本流入我国后一般不会进入实体经济领域,而是进入股市、楼市等虚拟经济领域,推高资产价格,带来通货膨胀压力。在资本外流和房地产市场加强调控背景下,这部分跨境资本将率先流出,对我国资本市场价格带来巨大冲击,加剧股市、债市和房地产市场的波动。

4、国内企业美元融资成本和存量债务负担增加。美联储加息导致全球市场利率中枢上移,同时美联储货币正常化将在中期促使美元流动性趋紧,国内企业境外美元负债成本上升。当前我国美元外债占比约为60%左右,在美联储低利率背景下,2016年中国外债支付的平均利率为3%,2017年预计将进一步提高到3.75%。此外,美元升值也使存量美元债务负担增加。

四、我国应对美联储加息的对策建议

1、加快推进经济转型和结构改革。稳增长乃应对风险之根本。美联储加息给中国带来诸多外溢影响只是外因,内因是中国经济调整压力较大。因此,解决问题的关键在于保持中国经济稳定增长,防止发生系统性金融风险。中国应加速推进经济转型和结构调整,加快推动战略性新兴产业、高端装备制造业的发展,发展现代服务业,继续推进新型城镇化建设,积极培育经济增长新动能。

2、进一步完善人民币汇率形成机制。加快推进外汇市场建设,完善人民币汇率形成机制,继续坚持“前一日收盘价+一篮子货币+逆周期调控”的中间价定价规则,既体现市场供求因素,又能发挥央行的调控作用,稳定市场预期,防止逆周期行为和羊群效应。未来随着市场化程度的提高以及政府干预的减少,汇率的弹性和双向波动性必然继续扩大,这是正常现象。通过完善汇率管理框架,加强监测和预警,使汇率在常态和特殊时期均能保持合理均衡上的基本稳定。

本文采编:CY