白酒为中国特有的一种蒸馏酒,是世界六大蒸馏酒之一,世界六大蒸馏酒包括白兰地、威士忌、金酒、朗姆酒、中国白酒,由淀粉或糖质原料制成酒醅或发酵后经蒸馏而得,而白酒是以曲类、酒母为糖化发酵剂,利用淀粉质(糖质)原料,经蒸煮、糖化、发酵、蒸馏、陈酿和勾兑而酿制而成的各类白酒。

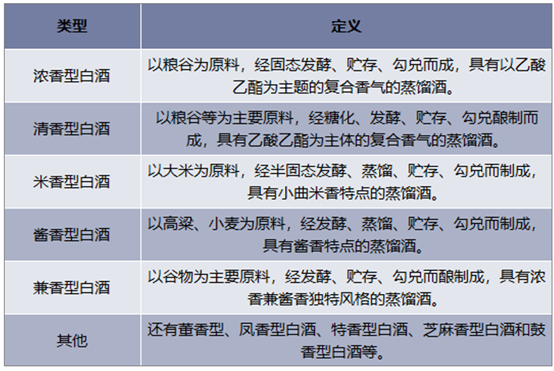

按酒香味进行分类,白酒产品大体可分为浓香型、清香型、米香型、酱香型、兼香型及其他,国内消费市场主要以浓香型、酱香型、清香型为主。其中,浓香型白酒以粮谷为原料,经固态发酵、贮存、勾兑而成,具有以己酸乙酯为主体的复合香气的蒸馏酒;酱香型白酒是以高粱、小麦为原料,经发酵、蒸馏、贮存、勾兑而制成,具有酱香特点的蒸馏酒;清香型白酒则以粮谷等为主要原料,经糖化、发酵、贮存、勾兑酿制而成,具有以乙酸乙酯为主体的复合香气的蒸馏酒。

白酒按香型的分类

资料来源:公开资料整理

二、中国白酒行业发展现状分析

白酒是我国特有的酒种,具有悠久的历史和独特的民族文化内涵,在世界蒸馏酒中别具一格。我国白酒行业从改革初期的蓬勃发展,到“黄金十年”的昂扬向上和5年调整后的重新出发,不但从规模到效益都发生了翻天覆地的变化,并诞生了茅台、五粮液、泸州老窖、洋河等一批国内中流砥柱企业。

资料来源:公开资料整理

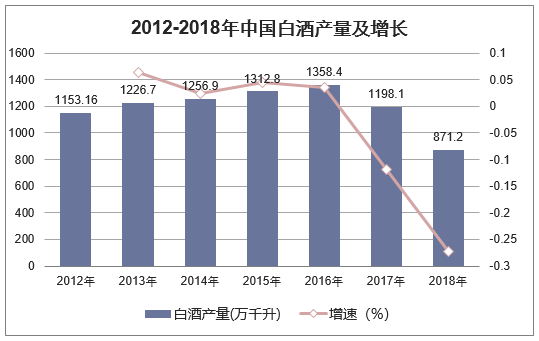

2016年之前,中国白酒产量呈稳定增长趋势,由2012年的1153.16万千升增长到2016年1358.4万千升。到2017年,中国白酒产量开始下滑,为1198.1万千升,同比下降11.8%。截止到2018年,中国白酒产量继续下跌,达到近几年最低值,为871.2万千升,同比下降27.28%。

资料来源:国家统计局,华经产业研究院整理

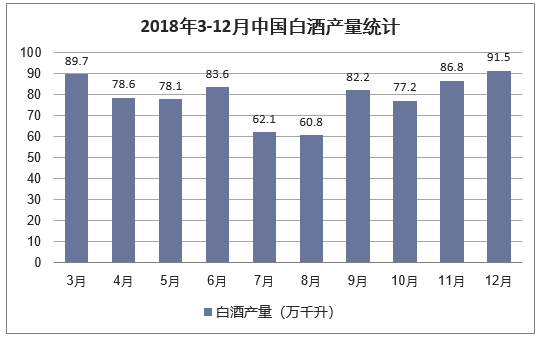

2018年3-8月中国白酒产量整体呈现下降趋势,9月后产量开始缓慢回升,2018年12月中国白酒产量为91.5万千升,同比下降28%。

资料来源:国家统计局,华经产业研究院整理

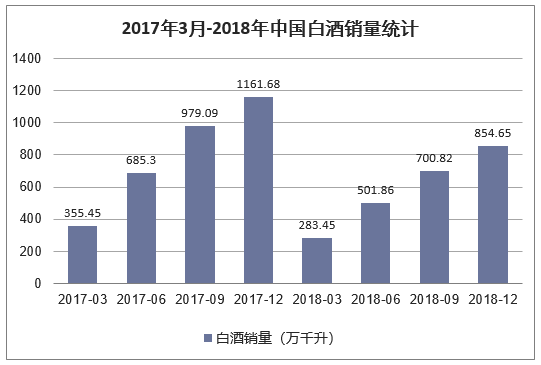

从销售方面来看,2017年全国白酒销量为1161.68万千升,同比下降11.03%。截止到2018年,全国白酒销量为854.65万千升,同比下降26.43%。

资料来源:国家统计局,华经产业研究院整理

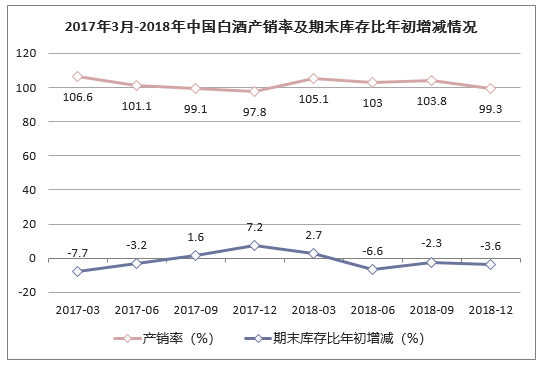

2017年中国白酒产销率为97.8%,2018年中国白酒产销率为99.3%,同比增加了1.5个百分点。2017年中国白酒期末库存比年初增加了7.2%。2018年中国白酒期末库存比年初减少了3.6%。

资料来源:国家统计局,华经产业研究院整理

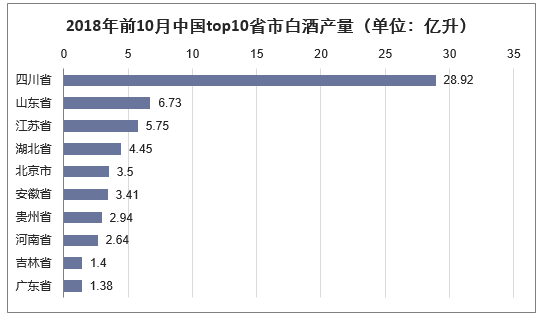

从全国各省市白酒产量来看,截止到2018年10月,中国各省市白酒产量排名第一的是四川省,达到28.92亿升。山东省排名第二,白酒产量为6.73亿升,其次是江苏省,白酒产量为5.75亿升。

资料来源:公开资料整理

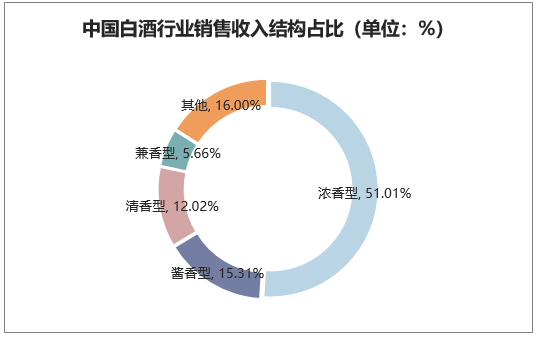

2018年中国白酒销售收入与销售量走势保持一致,2017年中国白酒销售收入为5654亿元,同比下降7.7%。预计2018年中国白酒销售收入为5875亿元,随着政策的利好,未来几年白酒行业市场规模将维持低速增长,预测在2023年中国白酒行业销售收入将超7000亿元,达到7071亿元。在2025年中国白酒行业销售收入将达到了7756亿元。

资料来源:公开资料整理

相关报告:华经产业研究院发布的《2019-2025年中国白酒行业竞争格局分析及投资战略咨询报告》

三、中国白酒行业竞争格局分析

经过五年的调整期,白酒行业的竞争格局日渐清晰,规模以上白酒企业数量不断增加,而以中小作坊形式存在的白酒企业数量进一步减少。数据显示,2017年全国规模以上白酒企业有1593家,相比于2016年的1578家有所提高。

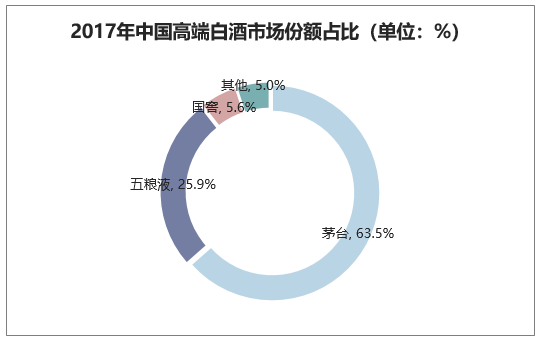

尤其是高端白酒市场,竞争格局更为稳定。这是因为高端白酒具有稀缺性,具有较高的品牌壁垒,一般白酒品牌很难打入。目前高端白酒市场主要以茅台、五粮液和国窖1573三大品牌为主,外加少量的梦之蓝等品牌。

2017年,茅台在高端白酒市场占据一半以上份额,达到63.5%;五粮液紧随其后,市场占比为25.9%;国窖1573仅有5.6%份额,其余品牌瓜分剩下的5%市场。

资料来源:公开资料整理

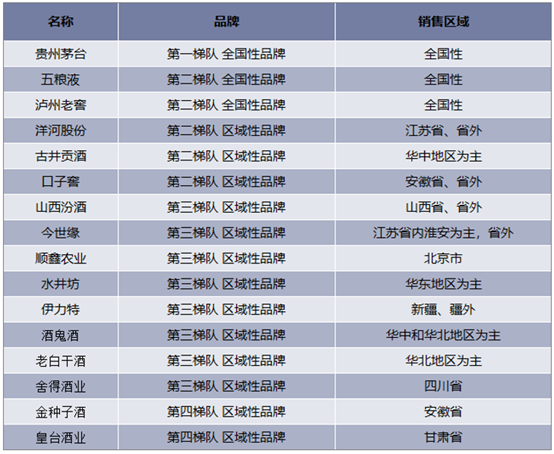

次高端白酒市场竞争者相对高端白酒较多,但基本以区域龙头且全国名优酒酒企为主,包括剑南春、郎酒、水井坊、汾酒、舍得酒业、酒鬼酒、洋河等。目前,次高端白酒市场排位还没确定,竞争格局存在一定变数。除了高端、次高端白酒品牌,白酒行业参与者还包括地方强势品牌。地方强势品牌白酒主要以地方性龙头企业为主,包括口子窖、老白干酒等,基本以大本营市场为主要收入来源地,在大本营市场具有较强竞争力,竞争对手以本地酒企为主,本地其他酒企想赶超存在一定难度。从品牌力和酒的品质上看,地方品牌想进入次高端白酒市场难度较大。

中国白酒企业销售区域

资料来源:公开资料整理

四、中国白酒发展趋势分析

1、行业发展方面

在行业方面,白酒行业集中度会进一步提高。因同一竞争层面的大中型白酒企业发展战略趋同化,随着行业门槛提高、全社会对于白酒质量的关注及信息不对称问题获得进一步解决,大批不具有非对称优势(比如在酒质及营销等方面不具有优势)的中小白酒企业会逐步被市场淘汰,而具有某些非对称优势的白酒企业,比如处于酿酒优势区域(四川贵州等地)的部分酒企拥有老窖池或者在二三四线城市具有稳定营销网络的酒企会成为大型酒企兼并的首选优良资产,可以预见在不远的将来,整个白酒行业集中度会进一步提升。

2、品牌竞争方面

在品牌方面,高中低端白酒市场竞争形成纺锤体型。高端白酒市场仍由茅台等少数几家行业龙头企业占据, 高端白酒市场对于“茅五”之外的其他酒企或多或少的存在天花板现象,二三线品牌打破这种高端白酒市场寡头垄断格局几无可能; 随着二三线白酒企业品牌升级战略的不断深化,次高端及中端区域竞争会更加白热化,将是未来市场竞争最为激烈的区域,当前纷杂的市场格局在未来会得到优化。未来培育大单品将是所有企业追逐的重点,高中低端白酒市场会在激烈的市场竞争下逐步形成纺锤体型。

3、原酒交易方面

在原酒交易方面,会逐步建立品牌概念。当前原酒交易市场信息不对称现象极为严重,即使是资深的白酒从业者,也无法完全掌握原酒交易的真实信息。现阶段整个原酒市场尚未建立类似于成品酒市场的品牌概念,很多中低端成品酒是购买原酒后进行包装的定制酒,受利益驱动,在无法有效监管的情况下,白酒品质往往难以保证,因此,原酒交易市场应该尽快出台更为细致有效的法规制度予以规范。随着整个白酒行业的发展,伴随着监管规制的细化及社会舆论的关注,原酒交易市场会不断走向规范,会逐步建立品牌概念。