一、汽车涂料产业概述

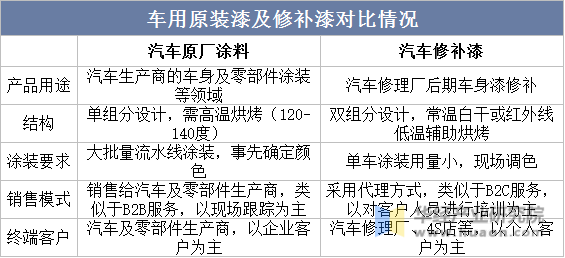

汽车涂料指涂装在轿车等各类车辆车身及零部件上的涂料,按照技术主要分为水性涂料和溶剂型涂料,环保政策背景下水性涂料正在逐步替代溶剂型成为主流;整车上漆角度分类来看,可以分为汽车原厂漆(OEM)和汽车修补漆两大类。原厂漆主要用于汽车生产商车身及零部件涂装,大批量流水线涂装,需要高温烘烤,而汽车修补漆主要用于后期车身漆的修补。就影响结构而言,原厂漆主要受汽车产量影响,而汽车修补漆主要受汽车保有量影响。

车用原装漆及修补漆对比情况

资料来源:公开资料,华经产业研究院整理

二、汽车涂料政策背景

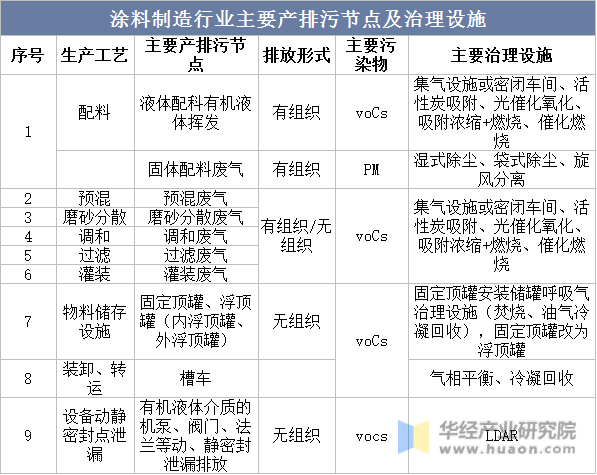

2022年《重污染天气重点行业应急减排措施制定技术指南》进入了实施阶段。汽车企业开展了企业绩效分级并制定差异化重污染天气应急减排措施参考。评为A级和引领性的企业,可自主采取减排措施;B级以下企业和非引领性企业,黄色及以上预警期间:禁止使用国四及以下重型载货车辆(含燃气)进行物料运输。橙色预警期间:使用溶剂型原辅材料的喷涂、流平、烘干等涂装生产单元限产30%,以企业法定产能计,以减少生产批次或减少生产线为措施。红色预警期间:涂胶、喷涂、喷漆、流平、烘干、精饰及修补、注蜡等涂装生产单元停产。

涂料制造行业主要产排污节点及治理设施

资料来源:《重污染天气重点行业应急减排措施制定技术指南》,华经产业研究院整理

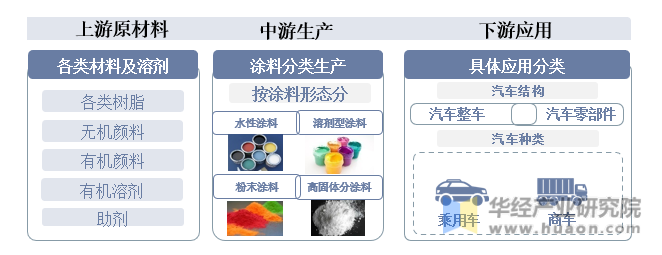

三、汽车涂料产业链

1、汽车涂料产业链

从产业链来看,上游原料主要是一些化工品,包括树脂(环氧树脂、丙烯酸树脂、聚氨酯、酚醛树脂等)、无机颜料(钛白粉、氧化铁等)、有机颜料(偶氮颜料等)、有机溶剂(异丙醇、丁酮、PMA等)以及助剂(分散剂、乳化剂等),下游主要应用在汽车整车及零部件上。

汽车涂料产业链示意图

资料来源:公开资料,华经产业研究院整理

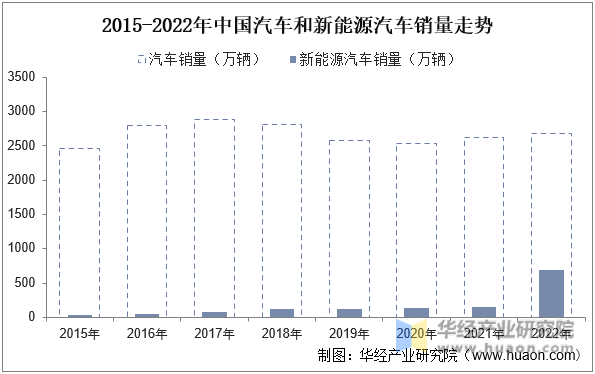

2、下游需求

我国汽车行业经历多年高速增长于2017年达到产销量阶段性高峰后,受整体经济影响,行业景气度进入下行周期,2021-2022整体新能源汽车销量增长带动整体汽车销量回升。新能源汽车来看,政策和市场的双重作用下近两年来高速扩张,2022年我国新能源汽车产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,渗透率达25.6%,新能源汽车采用了水性汽车涂料体系,在色彩的开发上较传统燃油车更加张扬和突破,其特殊性有望带动行业附加值和利润提升。

2015-2022年中国汽车和新能源汽车销量走势

资料来源:中汽协,华经产业研究院整理

四、汽车涂料产业现状

1、汽车涂料用量

我国汽车涂料需求情况而言,我国汽车涂料整体市场汽车销量影响较大,2022年整体新能源汽车销量大涨,整体汽车涂料用量小幅度增长,但是受技术进步导致单车涂料有所下降同时电泳涂料等需求不及预期,汽车涂料需求结构有所改变,数据显示,我国车身涂料需求从2021年的31.35万吨增长至32.42万吨左右。

2017-2022年中国车涂料原厂漆需求走势

资料来源:公开资料,华经产业研究院整理

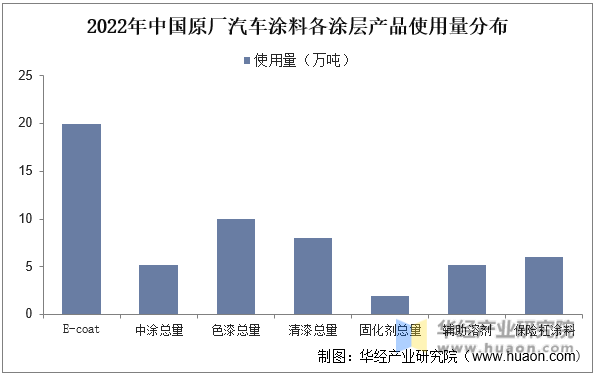

2、细分涂料类型用量

汽车涂料细分品种结构变动而言,由于大部分高产量的新车厂采用了紧凑型涂装工艺,省略了中涂层或者降低了中涂层膜厚,新的涂装线使用色漆杯加杯/甚至一站杯的自动涂装机器人涂装显著提高了涂料的转化率,显著节省了涂料使用量。高泳透力电泳的使用带来电泳涂料的单车耗量降低,客车涂装越来越多从使用低温传统防腐底漆转为采用防腐蚀性能更好的电泳涂料涂装工艺,中涂层涂料和电泳涂料的用量有所下降,是整体汽车涂料用量下降的主要因素。

2022年中国原厂汽车涂料各涂层产品使用量分布

资料来源:公开资料,华经产业研究院整理

相关报告:华经产业研究院发布的《2023-2029年中国汽车涂料行业市场发展现状及投资规划建议报告》;

3、细分车型汽车涂料用量

细分市场的乘用车用涂料占比而言,SUV(多功能运动车)车辆数超过了轿车而且车型尺寸继续加大,涂料比例已经稳居第1位占39%;而轿车涂料用量降低为第2位约占35.5%;货车2022年销量显著下降,因而涂料用量比例由2021年的14.6%下降到2022年的9.63%;客车用涂料占比5.34%。

2022年中国汽车涂料细分车型用量结构

资料来源:公开资料,华经产业研究院整理

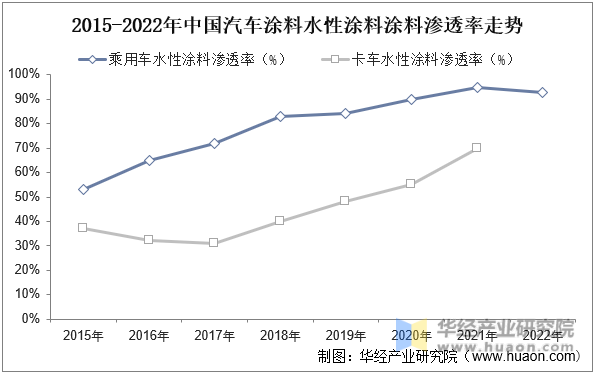

4、水性涂料渗透率

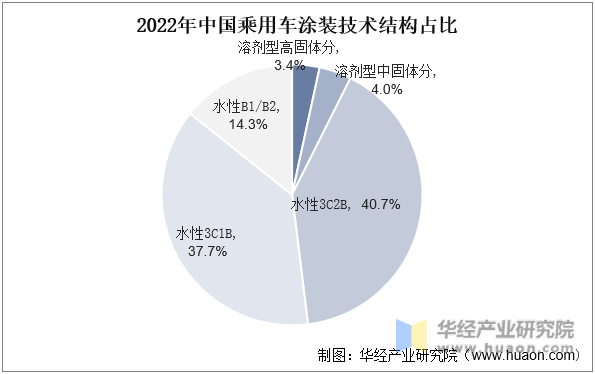

2022年中国汽车涂装线的技术以水性涂装体系为主,其中以水性3C2B为最多,占比超4成,但目前仍有少量的溶剂型中固体分涂装线在计划改造中,有涂装线技术改造从中低固体分3C1B涂装线,直接升级为低VOCs涂料的高固体分3C1B涂装技术,需要改造的部分很少,费用很低,耗时很短,整体转型较为成功。商用车的涂装中,采用面漆水性涂装的比例继续上升。在2022年启动的几条卡车新工厂涂装线几乎都采用了水性3C1B涂装技术。只有1条生产线由于车型多,结构复杂,采用了水性3C2B的涂装技术。

2015-2022年中国汽车涂料细分车型涂料结构变动

资料来源:公开资料,华经产业研究院整理

2022年中国乘用车涂装技术结构占比

资料来源:公开资料,华经产业研究院整理

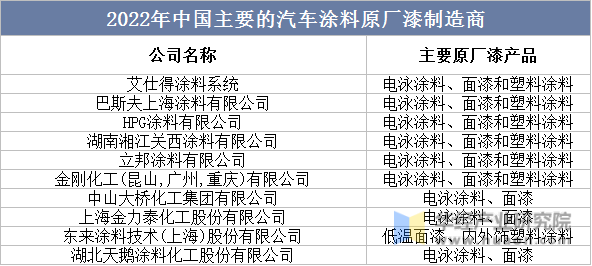

五、汽车涂料竞争格局

全球汽车涂料企业格局而言,目前全球汽车涂料基本由国外企业占据主要市场份额,基本实现对该项技术核心内容的技术垄断,主要玩家包括PPG、巴斯夫、艾仕得、立邦、阿克苏诺贝尔、宣伟等知名外企。数据显示,全球前十大涂料厂商均为国外或合资企业,国内企业尚未在汽车涂料领域取得突破,2022年宣伟、PPG和阿克苏诺贝尔三家公司总销售收入为513.61亿美元,全球市场占有率分别为10.4%、8.3%、5.4%。

2022年全球十大涂料制造商市占率情况

注:数据为2022年汽车涂料制造商销售收入结构占比

资料来源:涂界,华经产业研究院整理

2022年中国主要的汽车涂料原厂漆制造商

资料来源:公开资料,华经产业研究院整理

六、汽车涂料技术发展趋势

汽车涂料领先的涂装技术和低VOCs涂料,如新一代扩大烘烤窗口的超高泳透力高边缘保护性电泳涂料、水性紧凑型汽车涂料、高固体分溶剂型3C1B涂料技术、高固体分清漆和高性能清漆等绿色环境友好型汽车涂料,已经在中国汽车工业广泛使用并开始走出国门,使中国汽车的质量和外观的竞争力大幅度提升。国际最新的汽车涂料新技术,如激光雷达和毫米波雷达可视涂料、低温一体化车身和塑料件涂料、新型结构颜料变色底色漆、静电悬杯一道施工色漆、数字打印汽车涂料和耐划伤汽车涂料等,正在开始在中国的汽车涂装线上进入工业化实验和试用,必将给中国汽车涂料和涂装带来全新的发展态势。

华经产业研究院通过对中国汽车涂料行业海量数据的搜集、整理、加工,全面剖析行业总体市场容量、竞争格局、市场供需现状及行业典型企业的产销运营分析,并根据行业发展轨迹及影响因素,对行业未来的发展趋势进行预测。帮助企业了解行业当前发展动向,把握市场机会,做出正确投资决策。更多详细内容,请关注华经产业研究院出版的《2023-2028年中国汽车涂料行业市场全景评估及投资前景展望报告》。